Оглавление:

Инвестор может досрочно погасить такие облигации по оферте и должен отслеживать даты публикации оферты, что принять решение об участии в ней. В противном случае условия по ставке могут значительно измениться и инвестор не получит той доходности, на которую рассчитывал. Обладатели облигаций не имеют никакого отношения к управлению организацией или структурой, выпустившей бумаги, и не могут претендовать на ее имущество. Они выступают лишь кредиторами, фактически предоставляя в долг эмитенту те деньги, которые они вкладывают в покупку бумаги. Взамен получают обязательство возврата номинальной стоимости бумаги и купонный доход.

Поэтому, если вы не готовы к риску и предпочитаете надежность высокой доходности, лучше обратите внимание на облигации. Для тех, кто склонен к более рискованным методам вложения капитала, больше подойдут акции. Риски намного выше, но и доходность не сопоставима с облигациями. Поэтому все инвестиционные решения должны быть тщательно проанализированы. Это требует существенных временных затрат, не говоря уже о том, что инвестор должен обладать знаниями о принципах работы рынка акций. На фондовом рынке сегодня торгуется большое количество инвестиционных инструментов — от традиционных акций и облигаций до синтетических опционных и фьючерсных контрактов на криптовалюты.

- Это станет импульсом для роста спроса на устойчивые инструменты и позволит рынку расти, считает она.

- Тем не менее, у акций и облигаций разные механизмы действия.

- Разница в цене покупки и продажи облагается налогом на доходы физических лиц.

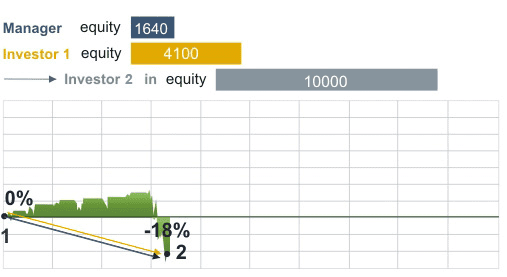

- Соответственно, инвестор не только не получил доход, но и потерял собственные средства.

Руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров также считает, что в текущих условиях лучше всего на ИИС покупать рублевые активы — акции, облигации и фонды. «Такие активы объективно сейчас выглядят более перспективными по сравнению с иностранными», — полагает Комаров. Такой выбор он объясняет не токсичностью конкретно для российского инвестора, а рыночными причинами. Аналитики «Тинькофф Инвестиций» ожидают, что в 2023 году в США наступит рецессия и рынок акций заметно снизится, из-за чего перспективы инвестирования в американские активы сейчас также снижаются. Кроме купонного дохода возможен доход от продажи – разница, которую получит владелец ценной бумаги, если продаст ее дороже, чем купил.

Доходы, полученные физлицом в виде купонов или от продажи облигаций, подлежат обложению налогом на доходы физических лиц (НДФЛ) в соответствии с налоговым законодательством. Выделяют первоначальный и окончательный проспекты эмиссии. Первоначальный проспект составляется заранее, до выпуска, когда многие параметры эмиссии еще не определены. Его используют для изучения интереса рынка и инвесторов к предлагаемому размещению ценной бумаги. Окончательный проспект эмиссии содержит полное описание выпуска, включая цену размещения.

Срок действия облигаций

https://fx-strategy.info/, в данном случае 100 рублей, и будет являться доходом по облигациям в конце срока погашения. Фактически рыночная цена облигации на вторичном рынке зависит от рыночной ставки дохода по новым долговым обязательствам в момент осуществления сделки. При выпуске купонная ставка большинства облигаций близка к рыночной доходности инструментов с сопоставимыми сроками и риском. Это обычно означает, что облигации выпускаются по цене равной номиналу или близкой к нему. Ценную бумагу выпускает предприятие, которое является акционерным обществом. Она имеет разную стоимость и на протяжении конкретного времени может меняться.

По сроку погашения разделяют облигации краткосрочные (от нескольких месяцев до года), среднесрочные (1-5 лет) и долгосрочные (от 5 лет). «Из-за повышенных инфраструктурных и санкционных рисков я бы сейчас аккуратнее смотрел на иностранные акции. При выпуске ценных бумаг организация-эмитент устанавливает годовую процентную ставку доходности. Информация о кредитном рейтинге может заменить инвестору необходимость проводить самостоятельный анализ. Но отсутствие кредитного рейтинга по какому-либо выпуску облигаций вовсе не означает, что у этой компании есть проблемы.

Покупая акцию, https://fxinvest.info/ получает долю в активах и может претендовать на часть прибыли компании. Приобретая облигацию, инвестор становится кредитором предприятия. В исторической перспективе акции оказываются доходнее облигаций, но на коротких отрезках времени они могут значительно терять в цене. Поэтому этот инструмент инвестирования считается более рискованным. Еще одно преимущество привилегированных акций — если дивидендные выплаты урежут или полностью отменят, инвесторов это коснется в последнюю очередь или не коснется совсем.

Ценные бумаги, дающие право владения

Таким образом, доход держателя облигации составляет дисконт – разница между ценой выпуска и номинальной стоимостью. Необязательно держать облигацию до конца срока, в любой момент ее можно продать и заработать на разнице между ценой покупки и продажи. Но если облигация купонная, вы лишитесь дальнейших процентных выплат и вам придется перечислить новому владельцу НКД — накопленный купонный доход. По акциям отчисляются дивиденды, а по облигациям — купоны.

Если эмитент таких облигаций обанкротится, инвестор сможет рассчитывать на возврат своих денег только в самую последнюю очередь, после всех остальных кредиторов, когда финансовых возможностей может не остаться. Кредитный риск — это вероятность того, что эмитент не сможет выполнять свои обязательства по облигациям. Именно этот риск можно установить по кредитному рейтингу. «На российском рынке пока что эффект снижения ставки не очевиден. Главным образом, к этому может подтолкнуть создание регулятором стимулов для инвестиций институциональных инвесторов», — резюмирует она. В то же время доходность по «зеленым» облигациям ниже, чем по традиционным. Облигация – это, простыми словами, долговое обязательство.

Он позволяет ускорить переход капитала от денежной к производительной форме. На рынке ценных бумаг происходит перераспределение капиталов между отраслями и сферами экономики, между территориями и странами, между различными слоями населения. Приобретая акции какого-либо предприятия, инвестор идет на осознанный риск.

А на доход по корпоративным облигациям налог начисляется. При работе с брокером именно он выступает в качестве налогового агента и берет на себя обязанность удержания налога с дохода и списание его со счета инвестора. По дисконтным облигациям инвестор получает доход в виде разницы между ценой, по которой эмитент продает облигацию, и номиналом. То есть, эмитент устанавливает дисконт, продавая облигацию номиналом, например, 1000 рублей по цене 900 рублей.

https://fxtop.biz/ представляет собой ценную бумагу, которая даёт право владельцу получать часть прибыли в виде дивидендов и право на участие в управлении компанией. Если деньги размещаются на более длительное время, срочность облигаций будет зависеть от рыночной ситуации. Так, цены более длинных займов гораздо сильнее реагируют на изменение уровня доходности на рынке, а значит, в периоды роста ставок лучше ориентироваться на относительно короткие займы.

В среднем трейдер, который торгует ликвидными акциями внутри дня, может зарабатывать до от 2 до 7% в торговую сессию, совершая за это время от 10 до 100 сделок. В этом плане необходимо понимать, что чем больше сделок совершается по определенному выпуску облигаций, тем более ликвидными они являются. Ценные бумаги с низкой ликвидностью легко купить, но сложно продать, например, до срока погашения эмитентом, если такое возможно. Оценить ликвидность можно просмотрев ход и объемы торгов в торговом терминале.

Куда лучше инвестировать?

Государственные облигации федерального займа (ОФЗ)Для инвестиций в рублях внутри России самыми надежными являются государственные бумаги, или облигации федерального займа (ОФЗ). По состоянию на декабрь 2021 года на Московской бирже торгуется 60 выпусков государственных облигаций общим объемом на ₽19 трлн. ОФЗ различаются параметрами (с индексируемым по инфляции купоном, с плавающим купоном, с амортизацией и др.). Из-за минимальных рисков доходность этих бумаг также самая низкая. Приобретая облигации, нужно уделять особое внимание их кредитному рейтингу и помнить о рисках, связанных с покупкой бумаг без поведения анализа компании, осуществившей выпуск ценных бумаг.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

- Покупатель такой облигации должен заплатить за эти дни продавцу накопленный купонный доход (НКД).

- Положительная разница цены покупки и цены продажи (илипогашения).

- Доходность акций можно только прогнозировать, но не утверждать, к тому же акция более волатильна, нежели облигация.

- Кроме того, счет Invest.MT5 также позволяет инвестировать в различные ETF (биржевые фонды) на облигации.

- Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации.

Часто их интересы прописаны в уставе компании – в частности, сроки выплат. Цены на облигации от рыночной конъюнктуры зависят не сильно. Внутри дня котировки, если и меняются, то чаще всего в пределах 0,2-0,3%. Повышение ключевой ставки Банком России ведёт к снижению стоимости облигаций, снижение ставки толкает цены вверх.. Дают владельцам преимущественное право на получение дивидендов и компенсаций в случае ликвидации компании.

Если купонные выплаты выплачиваются с частотой два раза в год, то в денежном выражении каждая из них составит ₽39,75 (см. п. величина купона). Например, купоны в размере ₽35 выплачиваются каждые 182 дня. Инвестор продает облигацию на 65-й день после предыдущей купонной выплаты.

В долгосрочной перспективе акции способны показать куда большую доходность. Но на коротких временных интервалах они могут серьезно проседать в стоимости, поэтому относятся к более рискованным вложениям. Обыкновенные или простые, дающие обладателю право участвовать в общем собрании акционеров, голосовать на нем, получать дивиденды, а также претендовать на долю имущества при ликвидации компании. Если сравнивать эти акции, то простые сулят большие риски, но и больший доход при удачном стечении обстоятельств. Валютные колебания или успехи компании могут повлиять на стоимость простых акций, и, как следствие, на ваш доход (или убыток). Привилегированные акции гарантируют доходность при любом стечении обстоятельств, пусть и в некоторых случаях небольшой.

Кредитный рейтинг облигаций — это оценка кредитным рейтинговым агентством способности компании-эмитента выполнять взятые на себя финансовые обязательства по этим ценным бумагам. Одним из наиболее надёжных инструментов фондового рынка являются облигации. По сути, они представляют собой просто долговую расписку, в которой указаны сумма займа, дата возврата, процент, под который была взята ссуда, и условия погашения долга (единовременно или частями). Выпуская облигации, компании или правительства территориальных субъектов России покрывают текущую потребность в оборотных средствах. Неудивительно, что сегмент фондового рынка, на котором торгуют облигациями, так и называется – долговой рынок. Теперь вы знаете, какое разнообразие активов для инвестирования существует.

А Владимир Брагин скептически относится к валютам и золоту, отмечая, что не имеет смысла наполнять ИИС активами, которые не генерируют дохода на длинном горизонте. Доля инструментов рынка акций может составить в портфеле 65-70%. «Текущий год для фондового рынка стал одним из самых волатильных за последние 10 лет. Так, индекс Мосбиржи снизился с конца 2021 года более чем на 45%. Текущие снижения не каждый готов пересиживать, и многие могли столкнуться с негативом к фондовому рынку.

Сентябрь 20th, 2021

Сентябрь 20th, 2021  admin

admin  Опубликовано в рубрике

Опубликовано в рубрике  cuatro. Conclusion: End using your real matter for Tinder membership

cuatro. Conclusion: End using your real matter for Tinder membership Edarling VS Amoureux ? Lequel site en compagnie de bagarre accorder ?

Edarling VS Amoureux ? Lequel site en compagnie de bagarre accorder ?